自2011年國家正式實施“史上最嚴限抗令”《抗菌藥物臨床應用管理辦法》後,限抗令進一步細化、加大了落實力度。城市社區醫療取消注射診室,各地的限製輸液政策陸續出台,在等級醫院、鄉鎮衛生院均陸續落地。

衛計委發布2017年3月抗管通知,強化了碳青黴烯類抗菌藥物以及替加環素等特殊使用級抗菌藥物管理,強調門診不得使用特殊使用級抗菌藥物,經過近1年的整治活動後,國內重點城市公立醫院已初見成效。筆者根據米內網公布的最新數據進行詳細解讀。

強化限抗,不能鬆懈

碳青黴烯類抗生素(培南類)是一類非典型β-內酰胺類抗生素,於20世紀80年代問世,其特點是:廣譜、強效、細菌耐藥發生率低,但其同樣有許多種不良反應,嚴重的可導致白細胞減少、中性粒細胞減少及神經係統毒性、肌肉痙攣、神經錯亂、震顫、肌肉痙攣或癲癇等。在抗生素使用逐漸升級情況下,遏製培南類藥物擴大化使用不容小覷。

近年來,隨著“國家限抗政策”推行,全身用抗菌藥物直線上升的態勢得到了有效遏製。2012年~2013年抗生素醫院市場的直線下滑,使增長速度趨於常態化。尤其是國家衛計委等14部門聯合發布的《遏製細菌耐藥國家行動計劃(2016-2020年)》,已成為從國家層麵實施綜合治理抗生素的裏程碑。

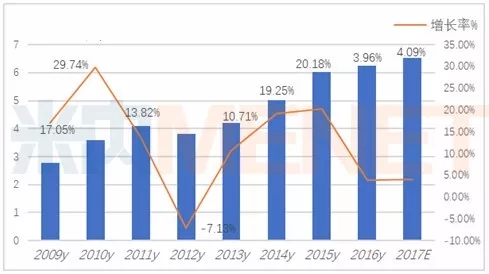

據米內網數據顯示,2017年1~3季度國內重點城市公立醫院碳青黴烯類抗菌藥物用藥金額為16.66億元,由此預測出2017年全年用藥金額為23.32億元,同比上一年增長4.80%,增長率同比下降了9個百分點。可見2017抗管通知取得了成效。

圖1:2009-2017年中國重點城市公立醫療機構終端碳青黴烯市場(單位:億元)

碳青黴烯類剛需,不可亂用

迄今,全球已上市的碳青黴烯類藥物共有7個,其中單方藥物分別是美羅培南、比阿培南、厄他培南、多尼培南和替比培南5個品種,複方製劑分別是亞胺培南/西司他丁、帕尼培南/倍他米隆。在原研藥物化合物專利期滿及仿製藥上市影響下,國外市場銷售額已從巔峰期急轉直下。

據相關數據顯示,2016年全球TOP3碳青黴烯類藥物原研品牌藥市場銷售市場為10.08億美元,與上一年持平,這為仿製藥市場帶來了新的發展機遇。

據米內網數據顯示,2016年國內公立醫療機構碳青黴烯類抗生素藥物市場銷售額已突破100億元,總體來看,進口品種和國產品種已形成兩陣對壘態勢。但是在2017抗管通知下,國內公立醫療機構碳青黴烯類抗生素藥物市場呈現出低迷態勢。

重點城市公立醫院碳青黴烯TOP3

目前,我國城市公立醫院使用的抗細菌感染藥物分為10個亞類,TOP5品類是頭孢單藥抗生素、碳青黴烯類、頭孢複方製劑、複方半合成青黴素和喹諾酮類藥物。國內上市的碳青黴烯類藥物僅有6個品種,占據抗細菌藥物市場13.96%的份額。2017年重點城市公立醫院碳青黴烯類TOP3品種均是超過3億元的品種,占據了碳青黴烯類抗生素95%的市場比重,同時也是國內公立醫療機構抗細菌感染藥物超過20億元的大品種。

美羅培南領軍抗細菌感染市場

美羅培南是由日本住友與英國ICI公司共同開發的品種,1999年美羅培南進入中國市場,商品名為“美平”。 1998年國產美羅培南已研發成功。迄今進入國內公立醫院的美羅培南共有10家,進口企業1家,國內與合資企業9家,國產和進口藥物共同推動市場發展。

據米內網數據顯示,2017年1~3季度國內重點城市公立醫院美羅培南用藥金額為8.96億元,預測2017年全年用藥金額在12.55億元,增長率為9.41%,在國家限抗令和2017抗管令製約下,2017年9.41%的增長率較2016年19.77%的增長率降低了10個百分點。

圖2:2009-2017年中國重點城市公立醫療機構終端美羅培南市場(單位:億元)

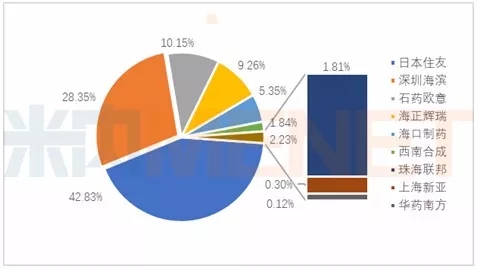

圖3:2017年中國重點城市公立醫療機構終端美羅培南供應廠商格局

國內重點城市公立醫院美羅培南供應廠商中,日本住友的原研進口藥“美平”占據42.83%,國內生產的藥物占57.17%。其中深圳海濱的“倍能”占據28.35%,石藥歐意的“中諾舒羅克”占據10.15%,海正輝瑞的“海正美特”占據9.26%,海口製藥的“安吉利”占據5.35%。

另據米內網數據顯示,2016年中國公立醫療機構終端美羅培南的銷售額達到46.30億元,同比上一年增長了13.88%。預計2017年銷售額約在50億元左右。

亞胺培南西司他丁進口藥把持

亞胺培南是美國默沙東公司研發的第一個碳青黴烯類抗生素。1985年FDA批準亞胺培南西司他丁正式上市。1991年亞胺培南西司他丁鈉進入中國市場,商品名“泰能”。目前進口產品由默沙東、韓國JWPharmaceutical Corporation、台灣政德和台灣信東生技4家銷售,國內5家公司獲得製劑批文。

據米內網數據顯示,2017年1~3季度國內重點城市公立醫院亞胺培南西司他丁用藥金額為4.67億元,預測2017年全年用藥金額在6.54億元,增長率為4.09%,與2016年增長率相近。2006年以前亞胺培南西司他丁是培南類藥品市場的領頭羊,2006年後是僅次於美羅培南居第二位的藥物。

圖4:2009-2017年中國重點城市公立醫療機構終端亞胺培南西司他丁市場(單位:億元)

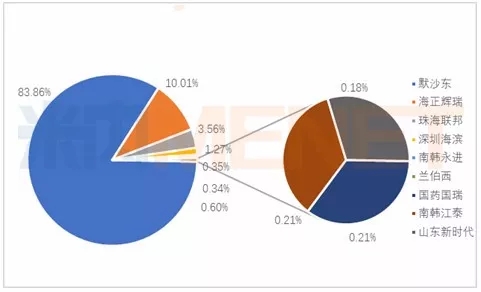

圖5:2017年中國重點城市公立醫療機構終端亞胺培南西司他丁供應廠商格局

2017年重點城市公立醫院亞胺培南西司他丁供應廠商中,默沙東的原研藥“泰能”占83.86%,海正輝瑞占10.01%,珠海聯邦占3.56%,深圳海濱占1.27%,南韓永進占0.35%,其它企業占有0.95%的份額。另據米內網智能版數據顯示,2016年中國公立醫療機構亞胺培南西司他丁銷售額超過了25億元,進口藥及合資藥占據95%以上的主要市場,國產藥約占5%。

比阿培南實現國產化

隨著生物抗體及小分子靶向藥物的上市,抗腫瘤藥市場已從預熱期轉入升溫期。比阿培南是由日本Lederle公司和美國氰氨公司於1989年開發的注射用碳青黴烯類抗生素,2002年在日本上市,商品名為“Omegaei”。2008年,先聲藥業和正大天晴藥業先後取得比阿培南粉針劑生產批文。正大天晴藥業比阿培南商品名為“天冊”,先聲東元製藥的產品商品名為“安信”。2009年石藥集團中諾藥業獲得製劑生產批文,商品名為“諾加南”。

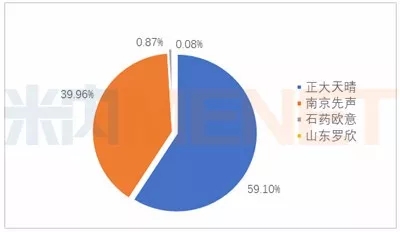

據米內網數據顯示,2017年1~3季度國內重點城市公立醫院比阿培南用藥市場為2.25億元,預測2017年全年用藥金額為3.15億元,同比上一年下滑4.41%,與2016年增長率16.65%相比下降了21%,是明顯下降的藥物之一。其中正大天晴的“天冊”占59.10%,南京先聲的“安信”占39.96%,石藥歐意的“諾加南”占0.87%,山東羅欣占0.08%。預測國內比阿培南用藥銷售額超過20億元。

圖6:2009-2017年中國重點城市公立醫療機構終端比阿培南市場(單位:億元)

圖7:2017年中國重點城市公立醫療機構終端比阿培南供應廠商格局

結語

隨著國內“限抗令”政策的相繼落地,抗生素市場從一路走高經過下滑轉入常態化良性發展。碳青黴烯類是抗感染臨床用藥中最有抵禦能力的重要品種,俗稱“抗生素的最後一道防線”,這一類藥物研製難度較大、生產工藝最複雜,具有較高的附加值,是利潤頗為豐厚的品種,合理規範的使用具有極其重要的意義。

與此同時,隨著新一類抗感染藥物的問世,國內噁唑烷酮類抗生素利奈唑胺、環脂肽類抗生素達托黴素、甘氨酰環素類抗生素替加環素和萬古黴素族糖肽類抗生素替考拉寧市場的快速增長,將成為對碳青黴烯類藥物直接挑戰的新產品。

相關新聞

相關新聞