Emai:marketing@yakkaa.com

業務谘詢專線:400-780-8018

Tel: +1(626)986-9880(U.S. - West Coast)

0044 7790 816 954 (Europe)

Email: marketing@medicilon.com

地址:上海市浦東新區川大路585號

郵編:201299

電話:+86 (21) 5859-1500(總機)

傳真:+86 (21) 5859-6369

© 2023 上海hjc黄金城生物醫藥股份有限公司 保留所有權利 滬ICP備10216606號-3

滬公網安備 31011502018888號 | 網站地圖

業務谘詢

中國:

Email: marketing@yakkaa.com

業務谘詢專線:400-780-8018

(僅限服務谘詢,其他事宜請撥打川沙總部電話)

川沙總部電話: +86 (21) 5859-1500

海外:

+1(626)986-9880(U.S. - West Coast)

0044 7790 816 954 (Europe)

Email:marketing@medicilon.com

12月29日,第一批到達終點的競跑者終於新鮮出爐,一共12個品種,17個品規,其中4個產品屬於“289目錄”品種。華海藥業無疑是最大的贏家,7個產品9個品規在列,超過一半。前期被各大證券公司預測的成都倍特的替諾福韋、信立泰的氯吡格雷等產品均在第一批當中。

國泰君安證券將通過仿製藥一致性評價品種衝擊市場的路徑分為以下幾種:

市場規模大、原研占據主導地位,競爭者眾多的品種,率先通過一致性評價的企業,將在激烈競爭中脫穎而出,領先對手,並對原研藥發起衝擊,實現“先發製人”;

市場規模大、原研藥占主導地位、競爭格局良好的品種,市場份額較小的企業通過一致性評價搶占原研市場份額,甚至威脅其他處於優勢地位的國內企業,市場份額提升空間大,實現“弱者逆襲”;

市場規模較大、原研份額較小、國內企業眾多但缺少“統治性”龍頭的大普藥品種,由於國產企業難分上下,率先通過一致性評價的國內企業將快速搶占其他國內企業市場份額,實現“贏者通吃”;

而品種較多、且多為小品種的企業應積極立項推進,保證多個核心品種通過一致性評價,持續貢獻收入利潤,實現以量取勝。

仿製藥市場即將迎來寡頭時代。那麽,首批這12個品種目前的市場格局分別如何?搶得第一批一致性評價入場劵的它們如何攪動市場競爭格局、衝擊原研藥?將為相關企業帶來多少盈利?這些成了業內人士對這些品種的關注和期待。

瑞舒伐他汀鈣片是國內一線他汀類降脂藥,降脂效果明顯,被譽為“超級他汀”。2007年上市以來在國內降血脂藥物中市場份額呈爆發式增長,2012年後穩居重點城市樣本醫院銷售額第2位,僅次於早8年在國內上市的阿托伐他汀。

由於核心化合物在中國未享有專利權,國內3家企業早在2008年就拿到了瑞舒伐他汀鈣的製劑生產批文,分別是魯南貝特製藥有限公司、浙江京新藥業股份有限公司、南京正大天晴製藥有限公司。至2017年8月共有30家製藥企業申報近60個品規的瑞舒伐他汀鈣仿製藥。其不在289目錄中,但卻是一致性評價競爭激烈的品種之一,國內共有7家仿製藥企業備案15個品規的瑞舒伐他汀鈣參比試劑,10家企業備案BE試驗。

米內網數據顯示,2016年瑞舒伐他汀鈣片在重點城市樣本醫院銷售額約6.5億元,原研廠家阿斯利康的“可定”占據著73%的市場份額,魯南貝特占12%、京新藥業占7%、正大天晴5.5%、其他企業占2.5%。雖然原研藥仍“一家獨大”,但從2012年到2016年,仿製藥的使用比例已經從19%增長到27%,國內瑞舒伐他汀存在巨大的進口替代空間,仿製藥一致性評價則是相關企業爭奪市場的重要賽道。

從時間來看,京新藥業的“京諾”是一致性評價進展最快的品種,備案BE試驗的時間比正大天晴早3個月,且在2017年6月即通過了浙江省藥監局的現場檢查,一直被業界認為將衝第一。但因為其BE試驗用了部分自家人員,被藥審中心暫停,需CFDA定奪,最終這個第一歸屬市場份額排名第4的正大天晴。

從之前的競爭格局來看,京新藥業的優勢在於瑞舒伐他汀原料藥業務成熟、成本更低,可以適當低的中標價換取市場,而正大天晴則主要通過向京新藥業購買獲取原料藥,在這方麵存在劣勢。魯南貝特得益於瑞舒伐他汀價格維護方麵的成功,市場份額提升速度最快,其也於2017年8月公開BE試驗。

截至2017年7月,正大天晴的瑞舒伐他汀中標省份有5省,低於京新藥業,首次通過一致性評價將大大提升其品種的知名度,享受政策優惠,提升市場份額,對其而言是一個實現逆襲的絕佳機會。但京新藥業、魯南貝特這兩個競爭對手很快也將追趕上來,正大天晴需抓住機會提早布局。

頭孢呋辛酯以強大的抗菌作用和安全性受臨床青睞,是20世紀90年代世界最暢銷的抗感染藥物之一。其製劑劑型較多,主要有注射劑、片劑、膠囊劑等,在2014年國內重點城市公立醫院單方頭孢類抗生素購藥名單中,頭孢呋辛為領先的品種,其用藥金額為5.47億元,同比上一年增長8.39%。現在,我國生產的頭孢呋辛製劑產品不但供應國內市場,還出口到海外市場,2013年,國藥集團實現製劑出口5889萬元,主要為頭孢呋辛粉針劑出口到英國市場,該公司2013年9月固體製劑通過了歐盟認證,預計未來頭孢呋辛製劑產品出口還會不斷增加。

國內共有13家企業上市頭孢呋辛酯片劑,多家外資企業也參與產品競爭,截至2015年11月底,我國醫藥市場上有頭孢呋辛進口藥品13個批準文號,且外資企業產品銷售價格普遍比國內產品高出一大截。2008年,頭孢呋辛酯原研品牌和進口粉針劑占據了國內城市樣本醫院30%的市場份額,國內產品占70%。原研仍存在可替代空間,而國內尚缺乏市場龍頭。國藥集團致君(深圳)製藥已經占領一定市場份額,通過一次性評價將助力其統領國內市場,並正式向原研發起衝擊。

作為經典口服核苷類抗病毒藥物,吉利德開發的替諾福韋憑諸多優勢成為全球乙肝患者治療的一線長期用藥,最高年銷售額達到22.2億美元,高於恩替卡韋的17.7億美元,是此類藥物中最暢銷的品種。2016年4月,北京市高級人民法院判定吉利德替諾福韋專利無效,從此開啟了國內製藥企業搶仿替諾福韋的上市申報之路。

中國是乙肝大國,有2200萬乙肝患者,按照滲透率10%計算,乙肝患者的年治療費用約為110億。可觀的市場空間自然引得相關企業奮起博弈。

2016年11月,成都倍特的替諾福韋用於HIV感染的申請獲批,成為國內替諾福韋首仿廠家,2017年5月,廣生堂將國內替諾福韋的乙肝適應症首個獲批資格收入囊中,而成都倍特的乙肝適應症獲批時間僅僅晚於廣生堂1分鍾。2017年12月5日,正大天晴在國內率先按照“仿製藥質量與療效一致性評價”標準完成替諾福韋生物等效性研究,獲CFDA藥品注冊批件用於治療慢性乙肝。替諾福韋的首仿之爭可謂一波三折,玩家竟出奇招。

受限於價格、醫保報銷等因素,2016年,替諾福韋國內銷售額為僅有0.54億,上一輪國家藥價談判中,吉利德原研藥價格下降一半,再加上仿製藥陸續上市,替諾福韋整體市場將迎來爆發式增長。通過一致性評價的成都倍特和正大天晴也將向吉利德原研藥發起衝擊。

縱觀第一批通過一致性評價品種,華海藥業獨攬超過一半,顯得極為耀眼。這得益於華海藥業十年前確認的製劑國際化戰略。此次通過一致性評價的帕羅西汀、利培酮、厄貝沙坦氫氯噻嗪、福辛普利、厄貝沙坦、氯沙坦鉀、賴諾普利7個品種均在中美兩國獲批,且在同一條生產線生產。華海藥業向E藥經理人確認,7個品種均是按照“符合歐美認證品種自動視為通過一致性評價”路徑向CDE申請,並獲得CDE受理。多次組織會議、補充資料之後,7個品種均搶在第一梯隊通過一致性評價。另外,還有一個產品正在補充資料,很快也將獲得“通過一致性評價”標識。

經過十餘年的積澱,華海藥業已經跨入美國主流仿製藥企業之列,35個左右的產品美國獲批,多個品種美國市占率排名第一。其出口產品專注高難度、高附加值大品種,高質量仿製藥是華海打出的旗號,而此次一致性評價更是為其樹立中國高質量仿製藥標杆地位。

此次通過的7個品種中,多數屬於抗高血壓產品,且市場份額較小、原研占據較大的市場空間,華海藥業借助製劑國際化和一致性評價優勢,存在巨大的市場替代空間。

利培酮片是精神治療領域的大品種,1993年強生在美國市場推出,2007年銷售峰值達到了34億元。在普通片劑的基礎上,強生又不斷開發注射劑、口腔崩解片、長效微球劑型等,以延長產品周期。在國內,利培酮仿製企業眾多,競爭激烈,目前原研廠商強生仍占據最大市場份額。根據艾美達全國樣本公立醫院數據,華海藥業占據8.47%的市場份額,在國內低於齊魯製藥、江蘇恩華、吉林西點藥業、常州四藥製藥4家企業,排名第5。

根據米內網數據,國內複方抗高血壓市場5年平均增長率達29.28%,2016年已經達到60億元規模,預測近年來將突破百億元。其中TOP5品種市場份額占總額的88%,厄貝沙坦氫氯噻嗪片位居第2,僅次於纈沙坦氨氯地平。2016年,厄貝沙坦氫氯噻嗪片PDB樣本醫院銷售額為2.19億元,原研企業賽諾菲市占率為64%。華海藥業市占率為5%,在國內低於正大製藥集團和內蒙古元和藥業。

華海藥業和海正輝瑞的厄貝沙坦片同時通過一致性評價,二者均完成在美國的上市,轉向國內申請一致性評價。其中,海正輝瑞的三個品規於2016年6月在美國上市,華海藥業1個品規早在2012年9月就在美國獲批上市。厄貝沙坦2016年PDB樣本醫院銷售額為3.58億元,原研廠家賽諾菲占據了80.84%,華海藥業和海正輝瑞市場份額分別居第九和第十,尚存在較大的未覆蓋空間。通過一致性評價將加速兩家企業搶占國內其他企業市場份額。

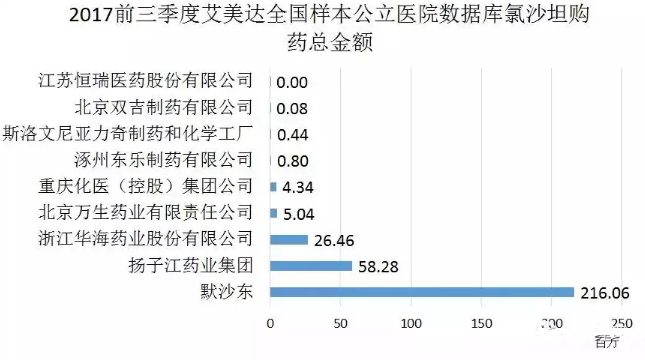

氯沙坦鉀片是默沙東研發的心血管係統大品種,2015年國內終端年銷售額16億元,占心血管係統藥物市場的0.63%。華海藥業市占率位居第3,在國內低於揚子江藥業,2017年前三季度全國樣本公立醫院購藥總額為0.26億元。

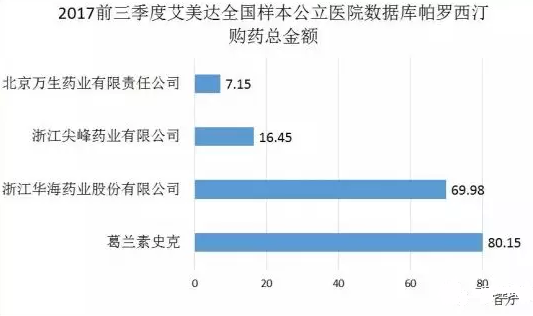

鹽酸帕羅西汀用於治療各種類型的抑鬱症,2015年GSK的鹽酸帕羅西汀片占精神興奮藥市場的1.09%,終端年銷售額超6億元,但該品種近三年來一直處於下降趨勢。華海藥業2017年前三季度帕羅西汀銷售總額直逼原研廠家GSK,大有取代原研的趨勢。

福辛普利鈉片和賴諾普利片均屬於抗高血壓產品中的普利類產品。福辛普利片生產廠家隻有原研中美上海施貴寶製藥和華海藥業,原研所占市場份額為86.46%,通過一致性評價的華海藥業將與原研品牌實現同台競爭;賴諾普利由默克和阿斯利康原研,歐美銷售額超過20億美元,是美國抗高血壓類藥銷售排名前5的品種。在美國市場,華海藥業的賴諾普利與美國第五大仿製藥企業Lupin同台競爭,國內華海藥業憑借原料藥製劑一體化優勢占據最大的市場份額。

氯吡格雷是由賽諾菲和施貴寶聯合開發的新一代抗凝血劑。2011年在我國上市,上市後增長勢頭顯著,2009-2016年期間的年均複合增速達16.37%。

作為一種心腦血管經典抗凝藥,目前氯吡格雷呈現出的格局為市場規模大、原研藥占據主動地位的競爭格局。2016年,氯吡格雷國內市場規模69億元,僅有3家生產業,2017年上半年,氯吡格雷樣本城市公立醫院市場占有率為原研廠家賽諾菲60%、信立泰34.2%、樂普醫療6%,呈現“三分天下”的局麵。

由於原研藥波立維價格較高,在實際的銷售量上,信立泰的泰嘉已經超過原研藥。12月29日上午,通過一致性評價的同時,泰嘉還同時入選《中國上市藥品目錄集》。信立泰在心血管領域的銷售團隊布局完善,品種之間已經形成協同效應,再加上兩大利好消息的刺激,泰嘉將加速進入廣東醫院市場,同時拓展基層銷售市場,加速替代波立維。

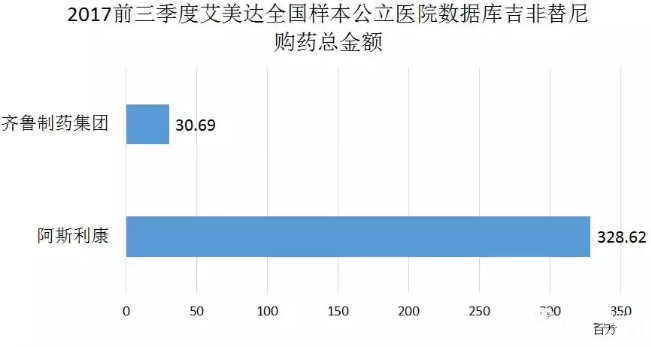

吉非替尼是用於治療非小細胞肺癌的小分子靶向抗腫瘤藥,由阿斯利康研發,2005年進入中國市場。無論在年銷售額還是市占率均引領小分子靶向抗腫瘤藥市場,2015年銷售額超過12億元。

廣闊的市場前景自然吸引很多企業進入仿製,截至2017年1月13日,共有32家企業申請臨床或生產吉非替尼。其中,齊魯製藥率先突破“重圍”,作為吉非替尼首仿藥的伊瑞可於2017年2月獲CFDA批準上市。

在國家衛計委首批藥品價格談判中,阿斯利康的吉非替尼片(易瑞沙)降價幅度高達55%,隨後齊魯製藥的吉非替尼獲批,價格低至1680元/盒,本身即對原研藥產生巨大衝擊,2017年前三季度,伊瑞可憑借價格上的優勢增長迅猛,艾美達全國樣本公立醫院數據顯示,2017年前三季度伊瑞可購藥總金額為0.3億元,阿斯利康為3.3億元。此次,仿製藥通過一致性評價,在質量一致性上有了保證,再加上招標、醫保和價格優勢,原研品種易瑞沙將繼續受到衝擊。

相關新聞

相關新聞