全球生物藥市場概況

IMS Health統計表明,2014年全球生物製藥市場規模已達到 2140億美金,市場占有份額也從2001年的10.5%增長至2014年的21.3%,以高於全球製藥市場增長的良好態勢蓬勃發展。近幾年來,技術方麵的突破也會加速生物技術在製藥領域的應用和新藥的研發。在這樣的背景下,全球製藥巨頭都瞄準了生物製藥這一新興的領域,爭相開發生物醫藥市場。

*IMS Health定義的生物製藥需包括4個特征:1)需要具備大分子結構,其中以聚合結構為典型,大分子主要由蛋白質、核酸及碳水化合物組成;2)化合物本身的分子結構確定,而非提取物;3)生物大分子需具有有效的醫療活性成分;4)生物大分子需經政府法規部門批準,並經臨床研究。

美國、德國和日本位列生物製藥市場占有前三的排名,其中具備絕對優勢的美國,市場份額從2010年的45.4%增至2014年的49.4%。此外,中國的生物製藥發展勢頭喜人,市場份額從2010年的1.7%增長至2014年的2.8%。

圖一:全球主要國家生物藥市場份額一覽

來源: IMS Health生物製藥市場數據,2010年,2012年,2014年

從疾病領域的市場占有率看,排名前五的生物製劑治療領域依次為:類風濕性關節炎(18%)、糖尿病(17%)、腫瘤(13%),以及疫苗和免疫激動劑(占比分別為7%和6%)。

如按照化學成分看,單抗無疑是市場占有最大比例的類別,其餘依次是其他蛋白和多肽(主要指胸腺五肽、巴曲酶和生長抑素)、胰島素、疫苗以及造血促進成長因子。

圖二:全球疾病領域和化學成分生物藥市場份額一覽

來源: IMS Health生物製藥市場數據,2014年

全球生物製藥市場的集中度是非常高的,排名前十的公司整體生物製劑銷售占比高達68%,從圖三中可以看出,2010年至2014年間,艾伯維和諾和諾德分別以17.2%和14.6%複合年增長率高速成長。

圖三:全球生物製藥銷售額排名前十公司

來源: IMS Health生物製藥市場數據,2010-2014年

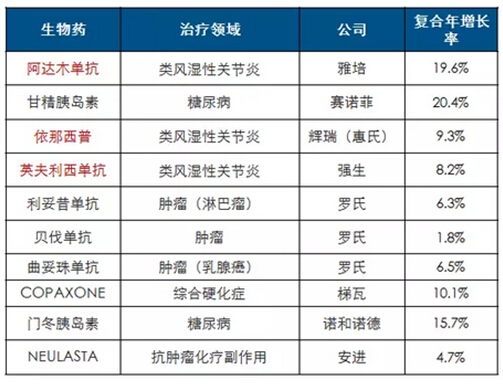

全球五大生物製劑公司都有不同的研發方向,但主要還是集中在腫瘤(羅氏)、糖尿病(賽諾菲、諾和諾德)、炎症(安進、艾伯維)、貧血症(安進)等一些關鍵治療領域。圖四中銷售額排名前十的生物藥中,前五位裏有三種是都是治療類風濕性關節炎的藥物,這十個產品裏,除了Capaxone和Neulasta,其餘八個都已經在中國上市。

圖四:全球生物製藥銷售額排名前十的產品

來源: IMS Health生物製藥市場數據,2010-2014年

中國生物製劑市場概況

我國生物製藥產業雖然起步較晚,但目前中國製藥行業正處於轉型提升的關鍵時期。新版GMP對製藥企業的要求,也在一定程度上影響了整個行業的格局,目前國內一些知名藥企也開始進軍生物醫藥領域。2014年中國生物製劑市場達到50億美金,與中國總體製藥市場增長持平,這一點與全球生物製劑市場狀況不同。但IMS Health預計,到2020年,我國生物醫藥市場將成為僅次於美國的全球第二大生物醫藥市場。

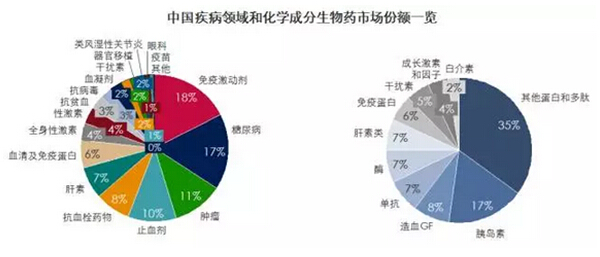

在中國排名前五的生物製劑治療領域依次為,市場占比18%的免疫激動劑,占比17%的糖尿病,占比11%的腫瘤,以及凝血劑和抗血栓劑,占比分別為10%和8%。

從生物製劑的化學成分看市場占有率,其他蛋白和多肽是最大的類別,其餘依次是胰島素、造血GF、單抗以及酶。

圖五:中國疾病領域和化學成分生物藥市場份額一覽

來源: IMS Health生物製藥市場數據,2014年

中國生物製劑市場和全球生物製劑市場相比,最大的差異體現在單抗產品。以類風濕性關節炎為例,占有20%全球市場份額的單抗產品,在中國的市場份額卻僅有4%,究其原因,一方麵在於患者負擔能力不足,而另一方麵在於單抗大都是大分子產品,這一點國內仿製產品還未跟上,使得單抗產品在國內的總體使用比例比較低。

圖六:全球和中國生物製藥疾病領域市場占有率對比

來源: IMS Health生物製藥市場數據,2014年

同樣的,中國的生物製藥市場集中度也較高,中國的340家生物製藥公司中排名10大公司占據近40%的市場份額。外資企業依然是市場主導,占據前五的位置,國內企業占據四席,分別是山東齊魯製藥、上海複星醫藥、廣東天普生化和康辰醫藥。盡管如此,總體國內企業生產成本和定價相對較低,這一優勢使國內企業的市場份額逐年提升,從2010年的57%到2014年的60%。

圖七:中國生物製藥銷售額排名前十的企業

來源: IMS Health生物製藥市場數據,2014年

國內10大生物製藥公司,除山東齊魯製藥、珠海麗珠試劑和合肥兆峰科大藥業之外,其餘公司主要銷售均來自於生物藥產品。就產品而言,近些年國內新上市的麗康樂、優思靈、Han Wei 、雷珠單抗以及諾和平等產品均有良好的市場表現。

圖八:中國生物製藥銷售額排名前十的本土企業

來源: IMS Health生物製藥市場數據,2014年

生物類似物的市場機會

近期阿達木單抗(修美樂),依那西普(恩利),英夫利西單抗(類克)等一批擁有全球近10億美金銷售額的原研生物製劑將陸續專利到期,這對生物類似物而言是一個巨大的市場機會,但同時,新一輪的生物類似物的仿製替代將引發產品在市場定價和準入策略上的市場挑戰。

隨著國內外相關法規的日漸完善,以及行業的不斷發展,生物製劑市場將會進行重塑。在這機遇與挑戰並存的時期,有四大因素將會對生物製劑市場的發展進步產生影響:

其一是臨床價值;隨著中國市場的發展進程,一些重要的治療領域生物類似物的價值將被進一步發掘,其中包括:腫瘤、糖尿病、類風濕性關節炎以及血液類。

其二是醫生影響;除療效之外,醫生的態度對生物類似物的市場準入和產品潛力也有重要的影響。根據醫生態度的不同,可以把醫生分為:保守型醫師、開放型醫師及進取型醫師。保守型醫師,不太願意采納一些新的處方,而比較恪守已發表的臨床指南;開放型醫師,會比較關注一些新的治療方法和信息;而進取型醫師則會主動尋求一些新的信息和治療方法。所以,未來開放型醫師和進取型醫師將對生物製劑的發展起到重要的推動作用。

其三是市場競爭;從全球規律來看,生物類似物替代原研藥將視疾病的特征而定,比如,在急性病和絕症末期治療中生物類似藥的市場滲透比較慢,原研藥份額比較堅挺;而在慢性病和非絕症治療中的生物類似藥會很快蠶食原研藥的市場。

最後是醫保支付;中國生物類似物市場的發展將受宏觀政策以及利益相關方的影響,醫保預算以及籌資方式將對其產生比較大的影響,另外支付方如何看待生物類似藥的使用及其市場地位也將對生物類似物的市場前景產生影響。處方者、藥劑師、廠商以及病人都將受到醫保預算及支付方的影響,從而決定生物類似物在中國的使用前景。

相關新聞

相關新聞